DEU 2023

-

Le présent Document d’enregistrement universel a été déposé le 29 avril 2024 auprès de l’AMF, en sa qualité d’autorité compétente au titre du Règlement (UE) 2017/1129, sans approbation préalable conformément à l’article 9 dudit règlement. Le Document d’enregistrement universel peut être utilisé aux fins d’une offre au public de titres financiers ou de l’admission de titres financiers à la négociation sur un marché réglementé s’il est complété par une note d’opération et le cas échéant, un résumé et tous les amendements apportés au Document d’enregistrement universel. L’ensemble alors formé est approuvé par l’AMF conformément au Règlement (UE) 2017/1129. Ce document a été établi par l’émetteur et engage la responsabilité de ses signataires. Il peut être consulté et téléchargé sur le site www.rubis.fr.

Ce document est une reproduction de la version officielle du Document d’enregistrement universel intégrant le Rapport Financier Annuel 2023 qui a été établie au format ESEF (European Single Electronic Format) et déposée auprès de l’AMF, disponible sur le site de la Société et celui de l’AMF.

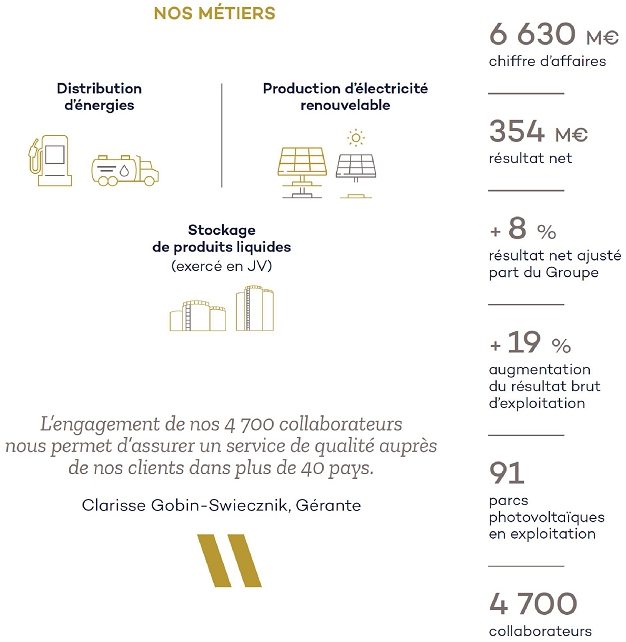

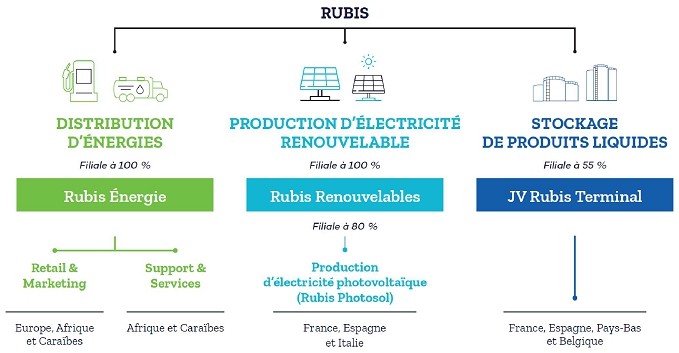

Lexique LE GROUPE OU RUBIS

Ces termes regroupent les deux branches Distribution d’énergies et Production d’électricité renouvelable, ainsi que l’activité de Stockage de produits liquides, c’est-à-dire Rubis SCA, Rubis Énergie, Rubis Renouvelables, la JV Rubis Terminal, ainsi que leurs filiales respectives telles qu’elles sont présentées en note 12 de l’annexe des comptes consolidés.

LA SOCIÉTÉ OU RUBIS SCA

Ces termes désignent la holding constituée sous la forme d’une Société en Commandite par Actions et dont les actions sont cotées sur Euronext Paris.

BRANCHE DISTRIBUTION D’ÉNERGIES OU RUBIS ÉNERGIE

Ces termes désignent la société Rubis Énergie SAS, filiale à 100 % de Rubis SCA, et ses filiales, dont les deux activités sont le Support & Services (négoce-approvisionnement, transport maritime et raffinerie des Antilles) et le Retail & Marketing (distribution d’énergies et de bitumes).

BRANCHE PRODUCTION D’ÉLECTRICITÉ RENOUVELABLE OU RUBIS RENOUVELABLES

Ces termes désignent la société Rubis Renouvelables SAS, filiale à 100 % de Rubis SCA, qui détient une participation majoritaire dans Rubis Photosol SAS et une participation minoritaire dans HDF Energy.

ACTIVITÉ PRODUCTION D’ÉLECTRICITÉ PHOTOVOLTAÏQUE OU RUBIS PHOTOSOL

Ces termes désignent la société Rubis Photosol SAS, filiale détenue majoritairement par Rubis Renouvelables, et ses filiales.

ACTIVITÉ STOCKAGE DE PRODUITS LIQUIDES OU JV RUBIS TERMINAL OU JV STOCKAGE

Ces termes désignent Rubis Terminal Infra, la filiale opérationnelle de la société RT Invest, et ses filiales.

RT INVEST

Ce terme désigne la société mère de Rubis Terminal Infra détenue par Rubis SCA à hauteur de 55 % et par Cube Storage Europe HoldCo Ltd (véhicule d’investissement créé par I Squared Capital) à hauteur de 45 %.

-

Message de la Gérance

Répondre à des besoins en consommation d’énergie en augmentation constante et prendre en compte le changement climatique sont aujourd’hui les deux enjeux que relève Rubis : l’objectif est de continuer à fournir de l’énergie en toute sécurité et dans les meilleures conditions économiques possibles, partout où le Groupe est présent.

En effet, les croissances démographique et économique mondiales imposent de garantir l’accès à une énergie fiable et pérenne au plus grand nombre, mais aussi d’enrichir l’offre avec des solutions décarbonées en veillant à maintenir la solvabilité de nos marchés.

LA STRATÉGIE DE RUBIS REPOSE SUR UNE APPROCHE MULTI-PRODUITS, MULTI-PAYS, LA MAÎTRISE DE LA CHAÎNE LOGISTIQUE ET UN ACCÈS FIABLE À L’ÉNERGIE. COMMENT CELA S’EST-IL TRADUIT POUR LE GROUPE EN 2023 ?

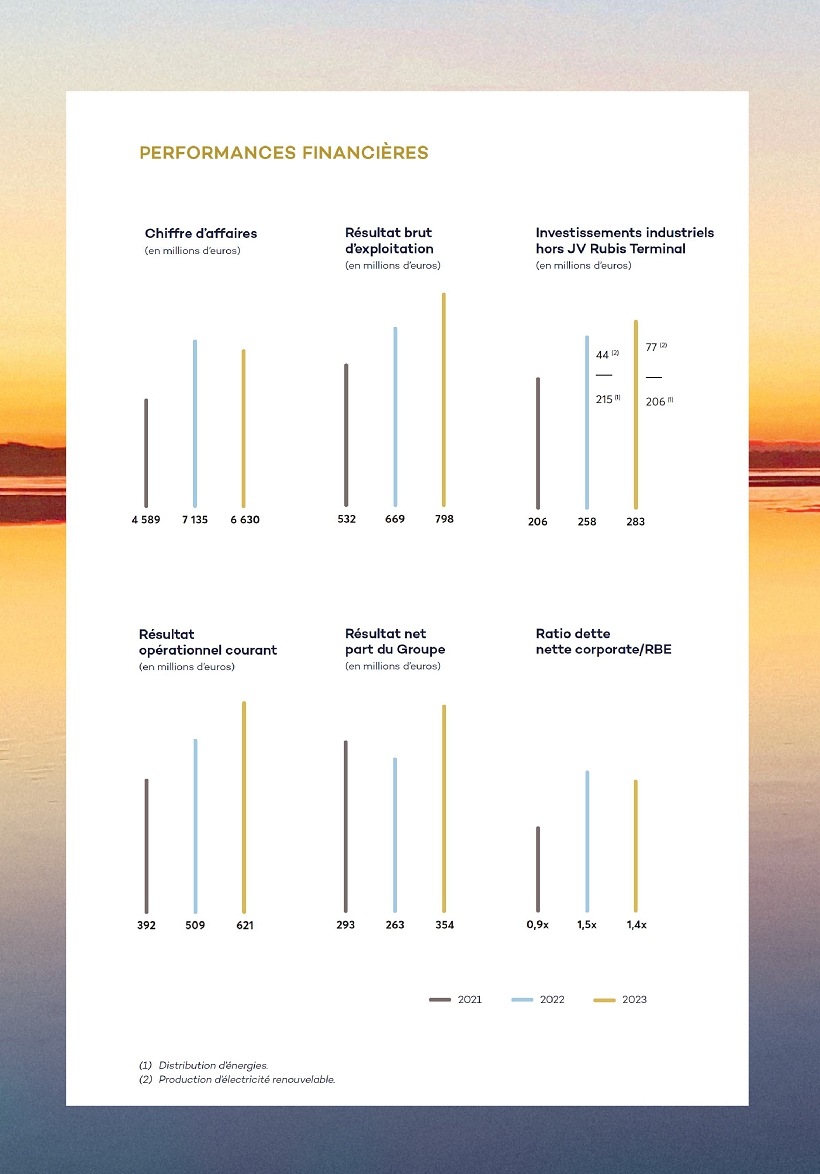

Gilles Gobin : 2023 a été une excellente année et ceci, sur l’ensemble de nos métiers. Le résultat opérationnel courant (ROC) et le résultat net part du Groupe (1) ont respectivement progressé de 22 % et 8 % par rapport à 2022. Ces très bons résultats s’expliquent notamment par l’activité soutenue du réseau de stations-service et du secteur aviation dans les Caraïbes et en Afrique de l’Est, ainsi que du transport maritime.

À cela s’ajoute un développement dynamique du photovoltaïque ; le portefeuille de projets sécurisés a ainsi augmenté de 77 %.

Enfin, le stockage de produits liquides, exercé en JV, a connu une belle progression grâce à la mise en service de nouvelles capacités de stockage.

Au-delà de ces bons résultats, la stratégie que nous menons depuis toujours repose sur une assise financière saine et solide. Cela nous permet de poursuivre nos développements sur des marchés à forte croissance et d’inscrire l’ensemble de nos actions dans une vision durable et de long terme, indispensable s’agissant de l’énergie.

C’est ce modèle qui nous a permis de traverser les crises sans impact majeur sur nos résultats opérationnels, mais aussi d’investir dans la production d’électricité renouvelable en France et en Europe.

Gilles Gobin : En 2020, nous avons souhaité donner les moyens à Rubis Terminal de se développer sur des opérations structurantes, ce qui a été le cas pendant ces trois dernières années. Aujourd’hui, cette cession va nous permettre d’accélérer le déploiement des énergies renouvelables à la fois dans la Distribution d’énergies, notre métier historique, et dans la Production d’électricité photovoltaïque.

COMMENT ASSURER À VOS CLIENTS PROFESSIONNELS ET PARTICULIERS CET ACCÈS FIABLE ET PÉRENNE À L’ÉNERGIE ?

Jacques Riou : Nous nous attachons à fournir de l’énergie en toute sécurité et dans les meilleures conditions économiques possibles. L’ensemble des pays dans lesquels nous sommes présents bénéficient de notre maîtrise de la chaîne logistique et nous adaptons nos produits et services aux besoins et enjeux locaux.

Qu’il s’agisse de l’Afrique, avec par exemple la fourniture de gaz liquéfiés et de bitume, ou des Caraïbes, avec une logistique insulaire éprouvée, ou encore de l’Europe pour l’approvisionnement des zones reculées, nous contribuons à améliorer la qualité de vie des populations.

Nos clients professionnels quant à eux disposent d’une gamme complète de solutions adaptées à leurs différents secteurs. J’ajoute que le mix énergétique moins carboné que nous offrons permet aux territoires de diversifier leurs sources d’énergie. Par ailleurs, le Groupe s’est également fixé des objectifs de réduction de ses émissions de CO2. Depuis 2019, nous avons ainsi diminué l’intensité carbone de nos opérations.

LA VOLONTÉ DE RUBIS EST DE DEVENIR UN ACTEUR MAJEUR DANS LA PRODUCTION D’ÉLECTRICITÉ RENOUVELABLE EN FRANCE ET EN EUROPE. COMMENT CELA S’EST-IL CONCRÉTISÉ EN 2023 ?

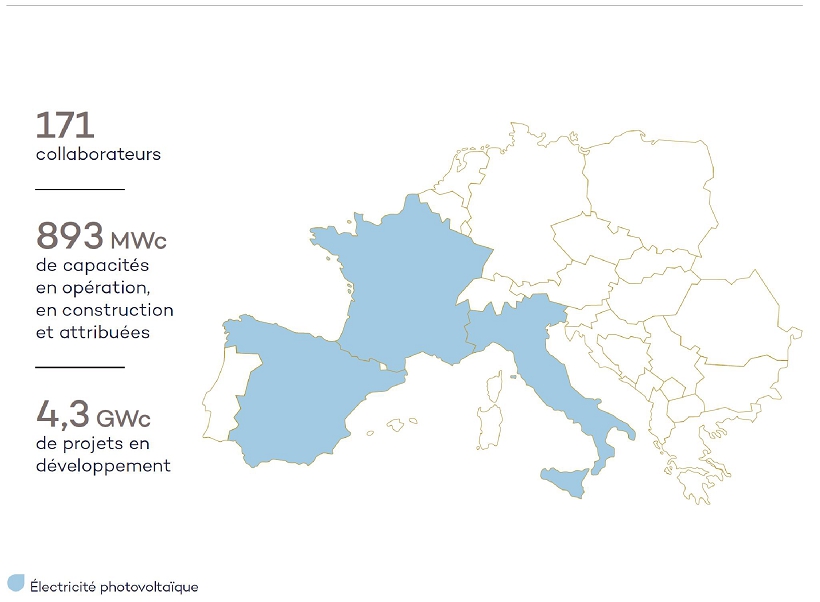

Clarisse Gobin-Swiecznik : Avec un taux élevé d’obtention d’appels d’offres de la CRE (1) depuis 2015, nous sommes devenus un acteur de référence en France. 2023 marque également le développement à l’international, avec notre entrée en Italie et en Espagne.

Notre diversification dans la production d’électricité photovoltaïque se confirme comme un choix stratégique pertinent alors que l’Europe se tourne vers le « tout électrique » et les énergies renouvelables. Notre objectif est d’atteindre 3,5 GWc de capacités installées d’ici 2030 avec un niveau de rentabilité des fonds propres équivalent à celui de nos métiers historiques. Le Groupe est bien positionné pour atteindre cet objectif et nous prévoyons une forte croissance sur le marché des petites installations et des toitures pour les professionnels.

L’implication, le talent et l’esprit de collaboration de nos équipes ont permis de dépasser les objectifs que nous nous étions fixés pour 2023 et nous leur en sommes très reconnaissants.

L’ensemble de la Gérance tient également à remercier les actionnaires pour leur fidélité et la confiance qu’ils nous témoignent dans les projets que nous menons.

Rubis est un groupe français indépendant, œuvrant au cœur des énergies depuis plus de 30 ans pour apporter au plus grand nombre un accès pérenne et fiable à l’énergie. Nous répondons ainsi aux besoins essentiels de mobilité, de cuisson et de chauffage de nos clients particuliers et fournissons l’énergie nécessaire au fonctionnement des industries et des professionnels.

-

Stratégie

La croissance démographique et économique mondiale entraîne une augmentation constante des besoins en énergie. Parallèlement, le réchauffement climatique nécessite une transition rapide vers des sources d’énergie décarbonées. Cette transition doit se faire tout en assurant la sécurité énergétique, c’est-à-dire l’accès à une énergie fiable et pérenne pour tous.

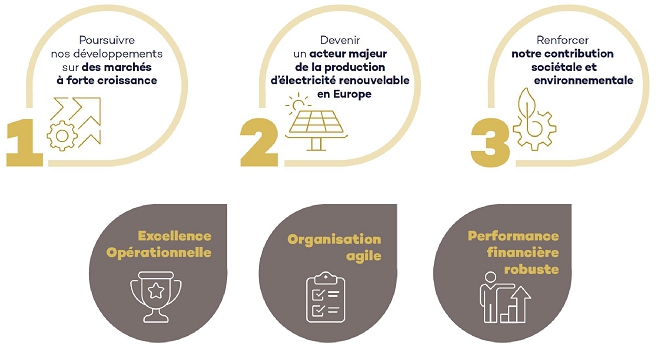

Dans ce contexte, nous avons construit une stratégie autour de trois piliers reposant sur trois leviers d’action inscrits dans l’ADN même de notre Groupe

Pour répondre à la réalité d’un monde en mutation et aux besoins croissants en énergie, nous ciblons des acquisitions raisonnées et des investissements adaptés en continuant à nous focaliser sur les marchés pérennes à forte croissance.

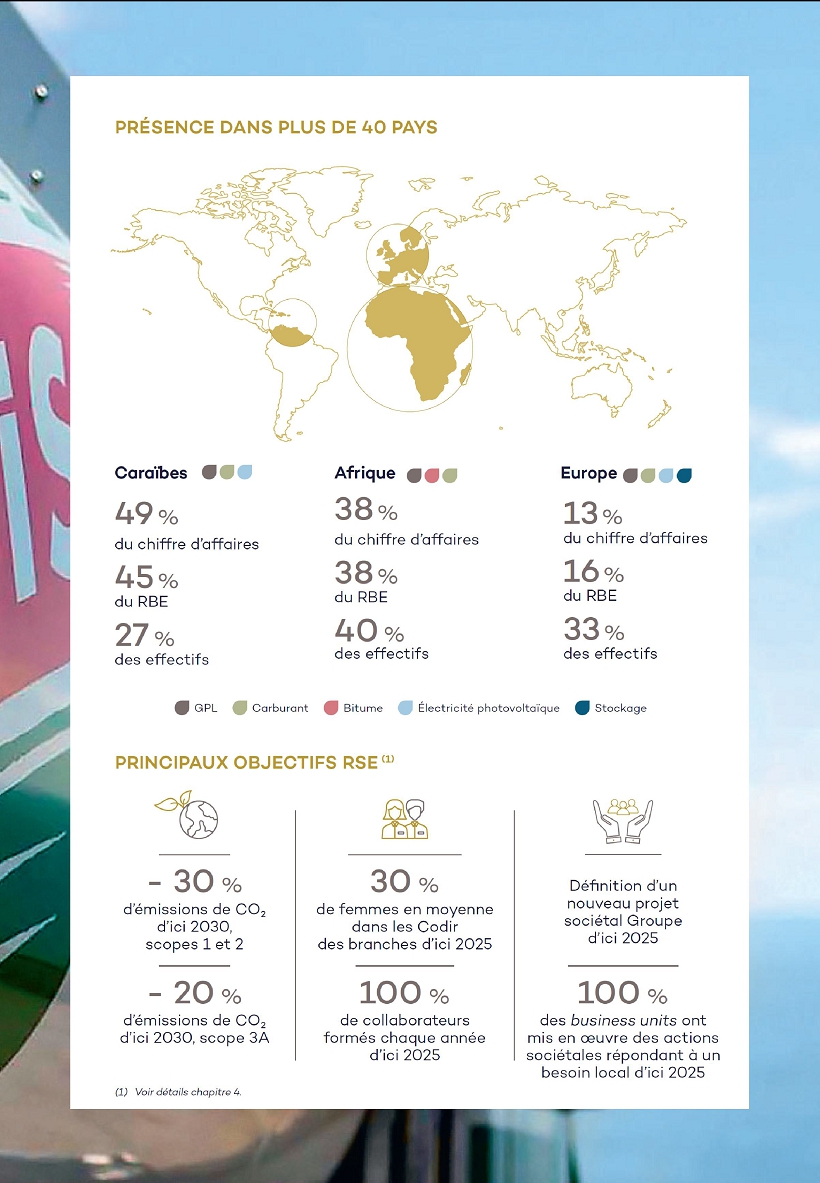

Notre gamme de services multi-énergies et les produits distribués répondent aux meilleurs standards européens et internationaux. Pour soutenir cette dynamique, d’importants investissements ont été réalisés (multipliés par trois en 10 ans). En 2023, nous avons consacré 41,2 millions à la croissance et la transition énergétique de la branche Distribution d’énergies et 77 millions d’euros au titre de l’activité Production d’électricité photovoltaïque. Nous avons toujours privilégié une approche décentralisée afin d’offrir à nos clients des solutions innovantes et adaptées répondant à leurs besoins spécifiques. En Afrique et dans la zone Caraïbes, nous occupons des positions de leader dans la majorité de nos implantations et la maîtrise de l’outil logistique d’importation nous procure un avantage concurrentiel durable. Nous misons également sur le développement des énergies renouvelables dans toutes nos géographies. Nous pouvons ainsi renforcer nos positions et assurer une performance financière robuste tout en accompagnant le développement économique et social des pays dans lesquels nous opérons.

Acteur majeur du secteur de l’énergie photovoltaïque en France, nous développons des projets sur mesure et possédons un savoir-faire sur l’ensemble de la chaîne de valeur. Nous avons atteint des taux de réussite inégalés dans le cadre des appels d’offres de la Commission de régulation de l’énergie (CRE) et tous les projets obtenus ont été construits. Nous développons parallèlement des contrats long terme avec des entités commerciales (Corporate Power Purchase Agreement).

En tant que précurseur dans le domaine de l’agrivoltaïsme, nous œuvrons à la conception de projets qui optimisent l’utilisation des terres agricoles tout en soutenant la viabilité économique des exploitations grâce à l’augmentation de leurs revenus.

Nos installations participent à l’objectif de l’UE en matière d’énergie renouvelable, à savoir de parvenir à une part de 32 % d’énergies renouvelables dans la consommation finale brute d’énergie d’ici 2030, réduisant de surcroît les émissions de gaz à effet de serre.

Les perspectives de croissance au niveau européen sont considérables. Fort de notre expérience en France, nous nous sommes déjà positionnés en Italie et en Espagne. Nous disposons des moyens pour accélérer le développement de cette activité qui devrait contribuer à hauteur de 25 % du résultat brut d’exploitation du Groupe d’ici 2030.

Ainsi, nous prévoyons 3,5 GWc de capacités installées d’ici 2030 afin de devenir un acteur majeur européen dans la production d’électricité photovoltaïque.

En tant qu’acteur de l’énergie, nous jouons un rôle essentiel pour le développement des pays dans lesquels nous opérons tout en contribuant à la lutte contre le changement climatique.

Notre offre en gaz liquéfiés permet de répondre aux besoins croissants en énergie, en particulier pour un usage domestique, et constitue une alternative plus durable et moins nocive au charbon ou au bois. L’AIE (1) estime que près d’un tiers des personnes qui auront accès à la cuisson propre en Afrique d’ici 2030 l’auront grâce au GPL.

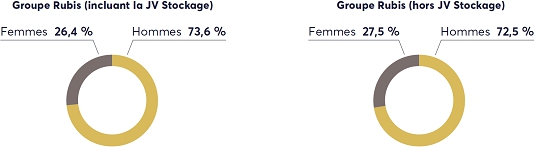

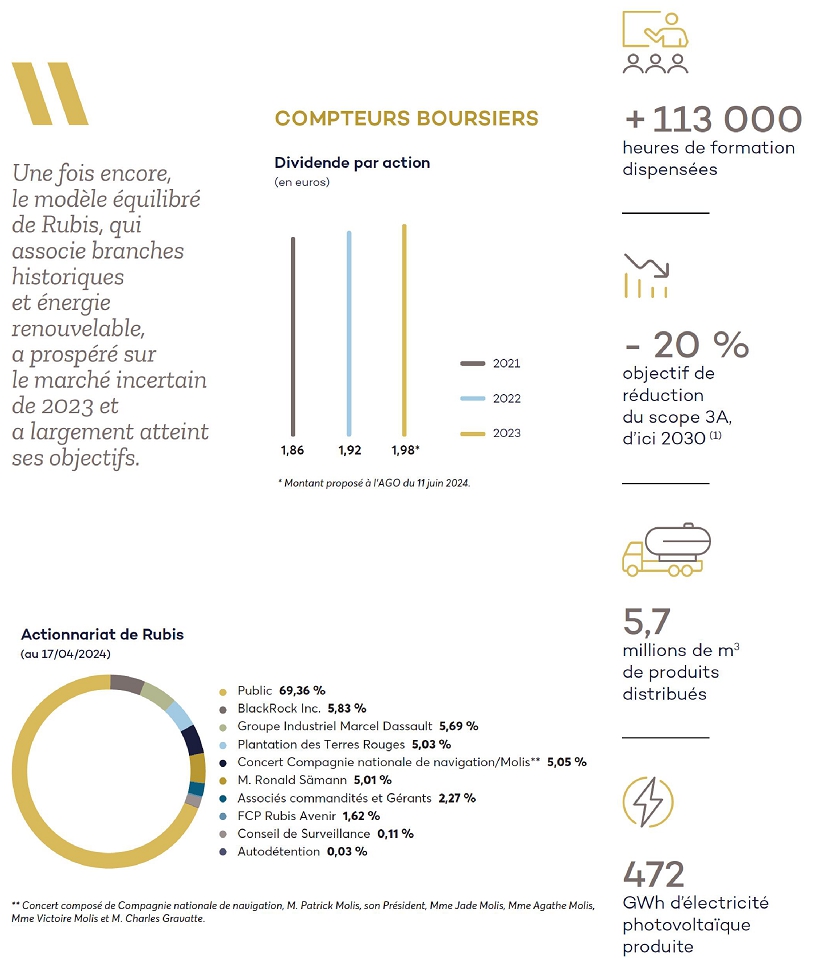

Nous employons des collaborateurs de plus de 70 nationalités dans 45 pays et nous nous engageons à développer les talents et à promouvoir l’inclusion et l’égalité des chances. Plusieurs initiatives ont d’ailleurs été mises en œuvre pour faire émerger les talents sans distinction de genre. Aujourd’hui, 35,5 % des postes à responsabilité sont occupés par des femmes, soit une proportion supérieure à leur représentation dans l’effectif global (26,4 %). Nous nous sommes également fixé un objectif de 100 % des collaborateurs formés chaque année d’ici 2025 et avons atteint plus de 89 % en 2023.

Souhaitant également promouvoir le développement social et économique des communautés que nous servons, notre objectif est que 100 % de nos business units mettent en œuvre une action sociétale d’ici 2025. En 2023, 94 % des business units ont soutenu une action sociétale pour un total de 160 000 bénéficiaires.

Pour réduire notre empreinte carbone, nous avons défini un plan de décarbonation de nos opérations avec l’objectif de diminuer de 30 % nos émissions de CO2 à horizon 2030 (versus 2019). L’activité Production d’électricité photovoltaïque a réalisé son premier bilan carbone et a été intégrée en 2023 aux objectifs de notre feuille de route RSE Think Tomorrow 2022-2025.

L’excellence opérationnelle vise en premier lieu à garantir la sécurité des installations et des personnes. Des programmes de formation complets, des inspections régulières et le respect des procédures sont des éléments essentiels d’une approche opérationnelle axée sur la sécurité. Le Code éthique de Rubis précise que chaque collaborateur doit adopter un comportement responsable sur site, se conformer aux procédures de sécurité et de protection de l’environnement et prêter une attention particulière au respect de ces règles par tous (collègues, fournisseurs, prestataires extérieurs, etc.). Depuis 2015, le taux de fréquence des accidents du travail a diminué de 36 % au sein du Groupe.

L’excellence opérationnelle implique également la rationalisation des processus et la mise en œuvre des meilleures pratiques dans toutes nos opérations.

En encourageant une culture de l’amélioration continue et en tirant parti de la technologie, comme les systèmes de surveillance avancés et la maintenance prédictive, le Groupe améliore les performances de ses actifs et peut accroître sa rentabilité. À ce titre, le Groupe a investi 56 millions d’euros en sécurité/maintenance et adaptation de ses installations en 2023.

Cette recherche de l’efficacité sur toute la chaîne de valeur nous permet de renforcer notre compétitivité sur le marché en proposant des produits de qualité au meilleur prix et, notamment, d’accueillir nos clients dans 1 084 stations-service aux standards internationaux. En donnant la priorité à l’efficacité, à la fiabilité, à la sécurité et à la durabilité, le Groupe peut améliorer ses performances opérationnelles et se positionner pour un succès à long terme.

Notre efficacité repose sur une organisation décentralisée et agile. Cette approche permet aux responsables de chaque filiale de maîtriser parfaitement leur zone géographique et de mener une stratégie opérationnelle adaptée aux enjeux et besoins locaux. Dans le contexte actuel du secteur de l’énergie, l’agilité organisationnelle est primordiale pour rester compétitif et répondre à l’évolution des demandes du marché, aux changements réglementaires et aux avancées technologiques. En effet, les régions dans lesquelles Rubis est présent ne sont pas homogènes dans leur développement économique, leur structure de marché, leurs opportunités et leurs défis.

Ce modèle, éprouvé au sein de nos branches historiques depuis de nombreuses années, se traduit par des équipes motivées et responsables. Le Groupe, qui emploie près de 99 % de ses collaborateurs localement, valorise la diversité des compétences et des points de vue. Cette organisation encourage le partage des connaissances, la créativité et la responsabilisation, ce qui se traduit par une plus grande adaptabilité et réactivité. En effet, en accélérant le processus décisionnel, la décentralisation permet d’évoluer rapidement afin d’apporter plus de solutions innovantes à nos clients. Cela favorise l’amélioration continue et la résilience du Groupe et se matérialise par des gains de parts de marché.

Notre organisation agile nous positionne idéalement pour répondre efficacement aux besoins locaux, tout en respectant les standards HSE et éthiques rigoureux définis par le Groupe.

Comme en témoignent les indicateurs clés du Groupe depuis plus de 30 ans, la performance financière de Rubis est robuste et durable. Elle se manifeste par une politique généreuse de dividende avec un taux de distribution supérieur à 60 % et un taux de croissance annuel composé du dividende par action de 8 % sur 10 ans.

Outre la performance opérationnelle, le développement de Rubis repose sur des acquisitions stratégiques qui renforcent des positions de marché solides et protégées par des actifs tangibles, garants de la rentabilité du Groupe sur le long terme. L’acquisition de Photosol en 2022 en témoigne : cette activité contribuera au moins à hauteur de 25 % du résultat brut d’exploitation de Rubis en 2030.

Notre ambition en termes de performance repose sur une discipline financière stricte, des multiples d’acquisition attractifs et une utilisation prudente des leviers financiers permettant de maintenir un faible ratio d’endettement du Groupe.

C’est cette approche qui nous permettra de couvrir les besoins en énergie d’aujourd’hui et de demain, de créer de la valeur pour l’ensemble de nos parties prenantes et de construire un avenir durable.

1 an 3 ans 5 ans 10 ans 15 ans 2022-2023 2020-2023 2018-2023 2013-2023 2008-2023 Résultat brut d’exploitation + 19 % + 16 % + 10 % + 14 % + 15 % Résultat opérationnel courant + 22 % + 19 % + 10 % + 14 % + 15 % Résultat net part du Groupe + 35 % + 8 % + 7 % + 13 % + 15 % Bénéfice par action + 34 % + 8 % + 5 % + 9 % + 8 % Dividende par action + 3 % + 3 % + 4 % + 7 % + 8 % -

Présentation des activités

Métiers

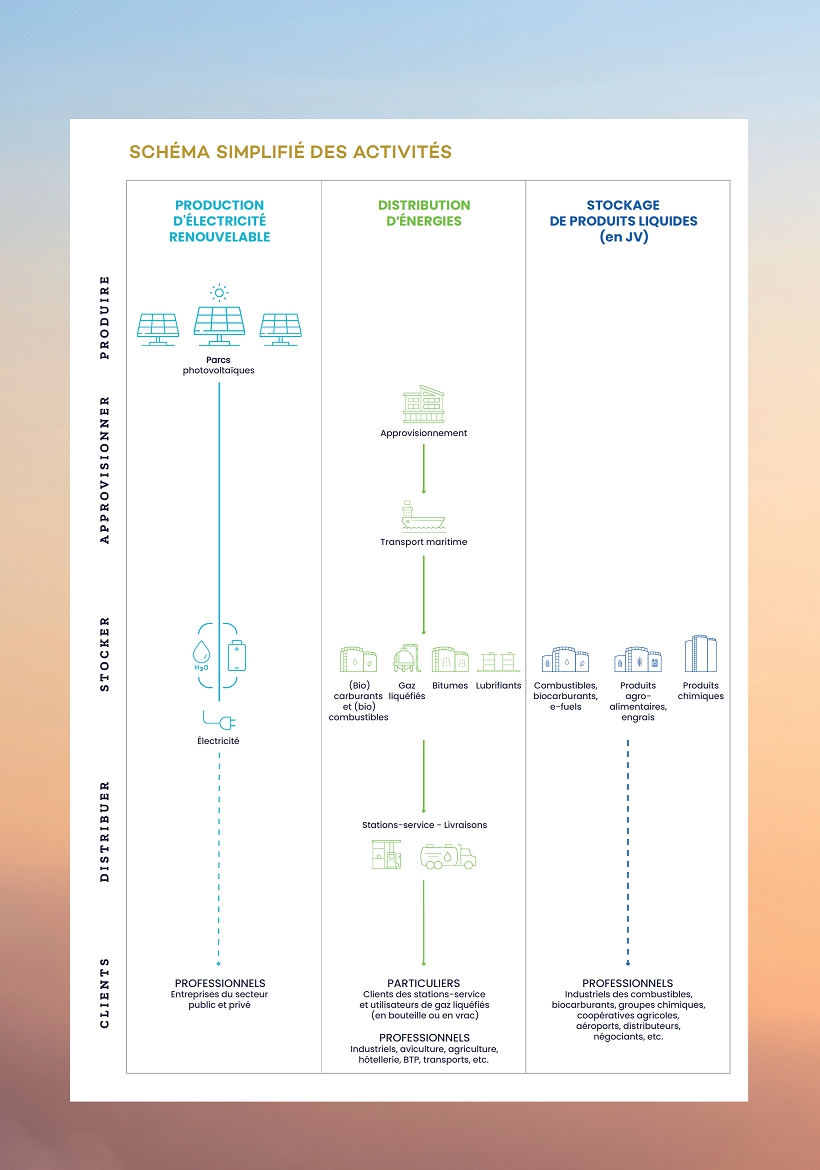

Ce métier est constitué de deux activités :

• Retail & Marketing :

distribution de carburants, de gaz liquéfiés et de bitumes ;

• Support & Services : logistique dont négoce-approvisionnement, transport maritime et raffinage (SARA).

Rubis maîtrise l’ensemble de la chaîne d’approvisionnement :

• achat de produit – acteur de place sur les marchés de matières premières ;

• transport – utilisation de navires en pleine propriété et affrétés à temps ;

• stockage – détention en propre de terminaux d’importation dans ses lieux d’implantation ;

• distribution – centres emplisseurs de bouteilles (gaz liquéfié), réseau de 1 084 stations-service, avitaillement dans plus de 20 aéroports.

Le Groupe met également à disposition de ses clients des solutions moins carbonées comme des biocarburants, biocombustibles ou des solutions hybrides intégrant une part d’énergie solaire. Cette activité bénéficie d’une diversification à la fois géographique et par segment de produit qui assure une performance stable et résiliente, peu affectée par la géopolitique et les cycles économiques.

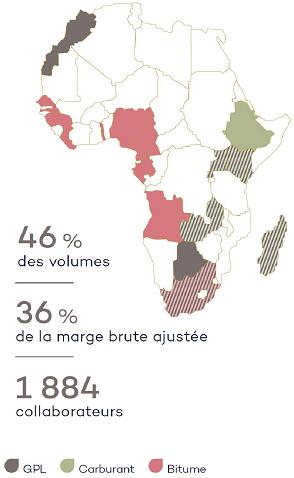

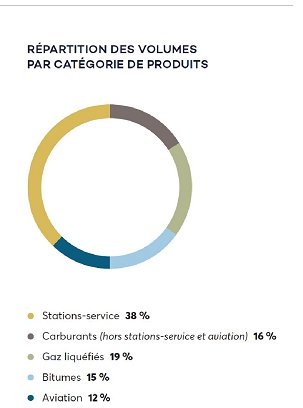

Rubis distribue des carburants et du gaz liquéfié en Afrique de l’Est (réseau de 594 stations-service) et du bitume en Afrique de l’Ouest. Les entités africaines du Groupe se positionnent dans le top 3 (1) dans la plupart des pays, sur tous les segments de marché.

Dans la distribution de carburants et de gaz liquéfié, les principaux concurrents dans cette zone sont Puma, TotalEnergies, Vivo Energy, ainsi que des acteurs locaux indépendants. En ce qui concerne la distribution de bitume, Rubis est leader sur l’ensemble de ses marchés, et la concurrence est locale.

Le programme de rénovation des stations-service lancé en 2021 est désormais terminé. L’offre client s’est enrichie de magasins de proximité, services de restauration, lavage de voitures, etc. destinés à accroître la fréquentation des stations-service, leurs volumes et leurs marges.

Ce combustible constitue une alternative de transition pour un tiers de la population mondiale qui cuisine au bois, à la paraffine et au charbon, ce qui génère une pollution de l’air domestique nocive. L’usage du gaz liquéfié est promu par l’Agence internationale de l’énergie et les gouvernements d’Afrique du Sud, de Madagascar et du Kenya, qui investissent dans des infrastructures dédiées (dépôts de stockage notamment) et montrent l’exemple en lançant des programmes de rénovation des installations administratives à son profit.

Le besoin en infrastructures routières ne cesse de croître dans la zone. Présent dans trois pays au moment de l’entrée dans ce secteur (en 2015 lors de l’acquisition d’Eres), le Groupe est désormais implanté dans neuf pays, le plus récent étant la Guinée (début 2024).

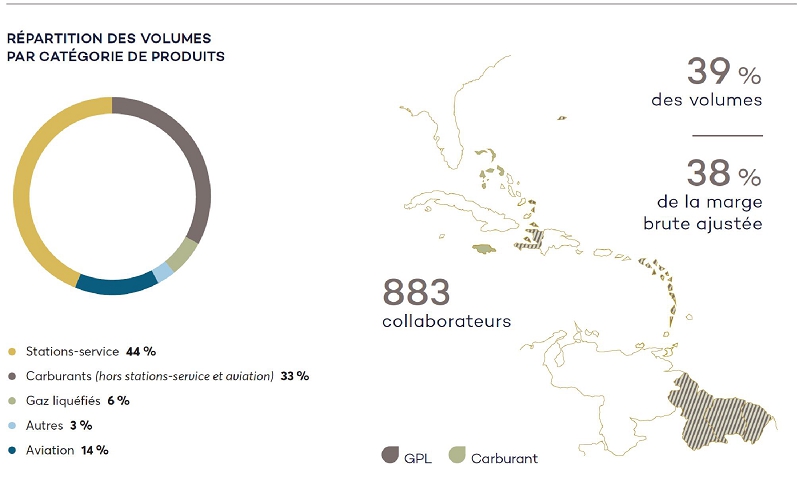

Rubis distribue des carburants et du gaz liquéfié dans 19 territoires (397 stations-service) et maîtrise l’ensemble de la chaîne d’approvisionnement. Le Groupe se positionne dans le top 3 (1) dans la plupart des pays, sur tous les segments marchés. Les principaux concurrents dans cette zone sont Parkland (Sol), TotalEnergies, ainsi que des acteurs locaux indépendants.

Pour répondre aux besoins des entreprises et des industriels, Rubis continue de développer son activité commerciale dans des marchés à fort potentiel, tels que le Guyana et le Suriname.

Rubis enrichit son offre en stations-service de magasins de proximité, services de restauration, lavage de voitures, etc. Ces installations génèrent des revenus supplémentaires et contribuent à l’excellente image de marque du Groupe dans la région.

S’appuyant sur le savoir-faire de la branche Production d’électricité renouvelable, le Groupe compte élargir son offre auprès de ses clients professionnels. L’objectif est de développer aussi bien des installations en toiture que des parcs au sol pour permettre une production renouvelable et locale d’électricité.

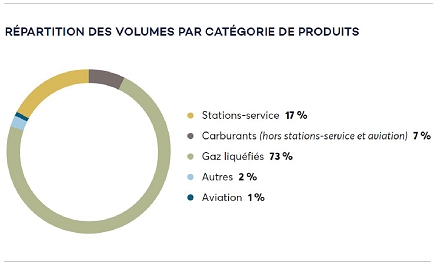

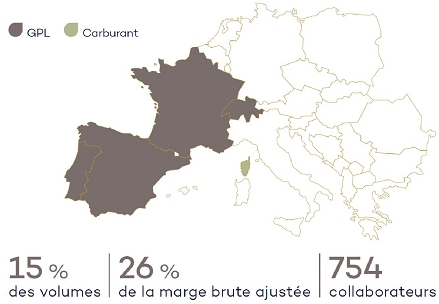

En Europe, Rubis distribue essentiellement du gaz liquéfié pour des clients résidentiels (près des deux tiers) et professionnels. Ce segment représente 73 % des volumes de la zone. En Corse et dans les îles anglo-normandes, Rubis distribue des carburants à travers un réseau de 93 stations-service et propose des carburants aviation et marin. Dans ses implantations, le Groupe se positionne dans le top 3 (1) du marché, face à des concurrents tels que Cepsa, DCC, Galp, Repsol, SHV, UGI.

Le Groupe distribue du GPL-carburant en France, en Espagne, en Suisse et au Portugal. Cette alternative aux carburants classiques produit moins de CO2 et quasiment aucune particule. Le marché est en forte croissance avec des volumes en augmentation de 23 % par rapport à 2022 (2).

Rubis distribue des biocarburants et biocombustibles, tels que le HVO (biocarburant à base d’huiles usagées qui réduit de 90 % les émissions de CO2 par rapport à l’utilisation d’un diesel classique) ou l’EcoHeat100, un combustible domestique 100 % renouvelable.

Le Groupe accompagne ses clients professionnels dans leur transition énergétique en élargissant son offre avec des projets photovoltaïques en toiture ou combinant du gaz liquéfié et des panneaux solaires.

Rubis dispose de 16 navires pour assurer l’ensemble de ses opérations de transport maritime. Dix d’entre eux sont la propriété du Groupe (cinq bitumiers, trois tankers pour les carburants et deux navires de transport de gaz liquéfié). Les autres sont affrétés en time-charter.

Dans ce cadre, en ligne avec les objectifs de décarbonation des Nations Unies et aux objectifs de réduction des émissions de CO2 fixés dans la feuille de route RSE Think Tomorrow 2022-2025 du Groupe, notre filiale Rubis Énergie adhère à la Sea Cargo Charter, une initiative en faveur d’un transport maritime responsable, transparent et efficient.

La raffinerie des Antilles (SARA), détenue à 71 % par le Groupe, est implantée en Martinique et assure de façon exclusive l’approvisionnement en carburants et combustibles des trois départements français d’Amérique (DFA). Les prix de mise à disposition des produits et la rentabilité de SARA sont régulés par les pouvoirs publics à travers un décret. Sa capacité de production est de 800 000 tonnes par an et elle produit une gamme complète aux normes environnementales européennes : carburants pour la mobilité route, mer, air, gaz liquéfié, etc. SARA veut aller encore plus loin et se positionne à la fois comme producteur et fournisseur de carburants moins carbonés pour la mobilité terrestre, aérienne et maritime, tels que l’hydrogène et les biocombustibles.

Ce métier est constitué d’une activité Production d’électricité photovoltaïque et d’une prise de participation de 18,5 % dans HDF Energy, un groupe international spécialisé dans l’hydrogène-électricité.

Rubis est l’un des leaders indépendants de la production photovoltaïque en France avec 435 MWc de capacité en opération (91 parcs photovoltaïques) et 91 MWc en construction. Du développement d’installations au démantèlement en passant par la conception, le financement, l’exploitation et la maintenance, nous sommes présents sur toute la chaîne de valeur.

Le Groupe s’adresse principalement au marché des grandes installations au sol ou en ombrières avec un savoir-faire reconnu dans le domaine de l’agrivoltaïsme. Nous nous sommes volontairement concentrés sur des localisations stratégiques moins concurrentielles et sur le développement de projets complexes pour nous démarquer des grands groupes présents sur ce marché ; une stratégie très similaire à celle développée par la branche Distribution d’énergies.

L’électricité produite est principalement revendue par le biais de contrats long terme obtenus grâce au mécanisme d’appel d’offres de la Commission de régulation de l’énergie (CRE). Nous nous positionnons également sur le marché des Corporate Power Purchase Agreements (CPPA), des contrats long terme avec des contreparties commerciales.

En France, nos principaux concurrents sont des filiales de multinationales telles qu’Engie, TotalEnergies, EDF ENR ou le Groupe Mulliez (Voltalia), ainsi que des producteurs indépendants tels que Neoen ou Tenergie.

En 2023, nous nous sommes développés en Italie et en Espagne avec l’acquisition de plusieurs projets prêts à construire.

Leader

indépendant

de la production

photovoltaïque

en France

435 MWc

de capacité en opération

(91 parcs photovoltaïques)

et 91 MWc

en constructionJusqu’à présent, l’énergie produite via nos grandes installations au sol était principalement revendue avec des contrats CRE. Pour accompagner la demande croissante des entreprises souhaitant décarboner leur mix énergétique, nous nous développons également sur le marché des CPPA, des contrats d’approvisionnement d’électricité à tarif fixe pour des entités commerciales pour une durée de 10 à 20 ans.

L’intégration de Mobexi en 2022 puis d’Ener 5 début 2024, nous permet de renforcer notre offre sur le segment des petites installations dès 100 kWc à destination des industriels, du monde agricole et des collectivités pour leur apporter des solutions durables, innovantes et compétitives. La réglementation française, imposant progressivement la solarisation des bureaux de plus de 500 m2 et des parkings de plus de 1 500 m2, nous conforte dans cette diversification stratégique.

Forts du socle que constitue la France, nous avons mis en place une stratégie visant à devenir un acteur majeur de la production d’électricité photovoltaïque en Europe, zone dans laquelle la demande d’électricité renouvelable est croissante. Après l’Italie et l’Espagne, d’autres développements sont envisagés. Nous étudions également l’Outre-mer et les Caraïbes, aussi bien pour le segment des grandes installations au sol que les petites installations pour nos clients professionnels.

Dans le cadre de son entrée au capital de HDF Energy, Rubis a conclu un accord industriel et financier qui prévoit notamment une priorité d’investissement dans les projets développés en Afrique, dans les Caraïbes et en Europe.

Le Groupe a investi dans deux projets de centrales Renewstable® développées par HDF Energy en Guyane et à la Barbade. Chacune de ces centrales présentera une puissance installée de 50 MWc.

Le contexte d’économie insulaire, caractérisé par un coût élevé de l’énergie carbonée, permet d’envisager plusieurs projets similaires dans les Caraïbes, mais également dans l’océan Indien et en zone Méditerranée.

HDF travaille également en collaboration avec Rubis Terminal à la réalisation d’une première barge hydrogène pour l’électrification des bateaux à quai dans le port de Rouen.

Cette barge fournira, dès la fin de l’année 2025, de l’électricité et de l’hydrogène aux grands navires, réduisant de plus de 80 % leurs émissions polluantes lors des escales.

578

collaborateurs

267 M€

de recettes

de stockage144 M€

de résultat brut

d’exploitation56 M€

d’investissements

Détenue par Rubis SCA à 55 %, Rubis Terminal est le cinquième opérateur de terminaux en Europe et le premier en France (2). La société est spécialisée dans le stockage et la manutention de produits liquides et liquéfiés en vrac.

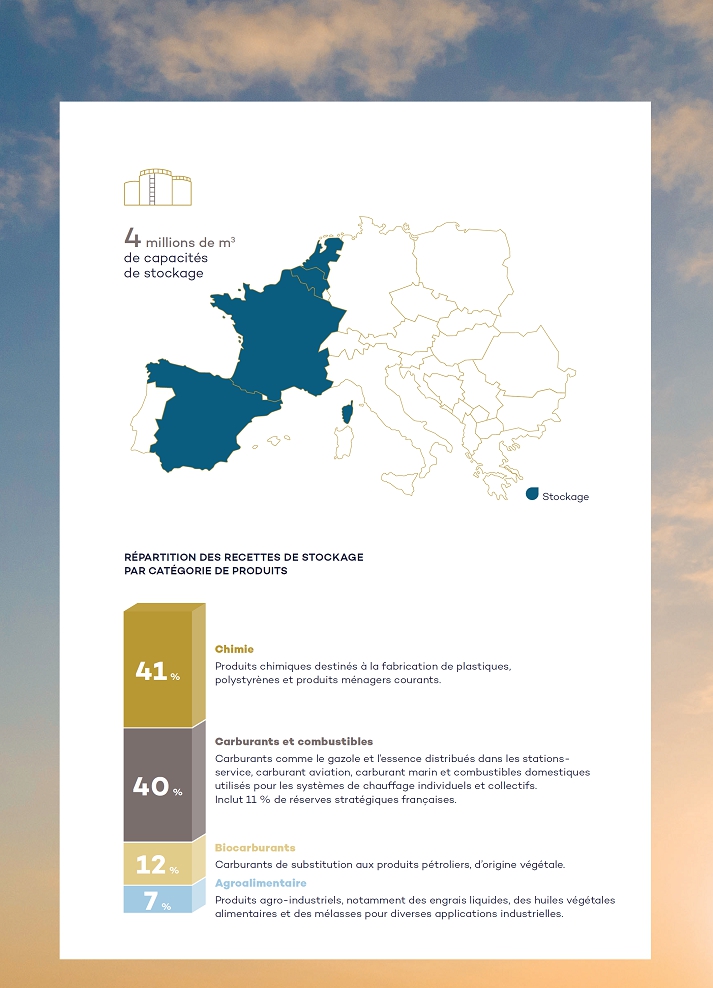

La joint-venture dispose d’une capacité de stockage de 4 millions de m3. Ses 15 terminaux sont positionnés dans des hubs stratégiques en France, aux Pays-Bas, en Belgique et en Espagne où ils bénéficient de connexions maritimes, fluviales, oléoducs, ferroviaires et routières.

Rubis Terminal diversifie sa gamme de produits : les biocarburants, les produits chimiques et agroalimentaires ainsi que le stockage des réserves stratégiques françaises représentent 71 % des recettes de stockage en 2023.

Les volumes de stockage croissants dédiés aux UCO (huiles de cuisson usagées) et aux biocarburants et le lancement d’un hub éthanol aux Pays-Bas illustrent cette évolution vers des produits moins carbonés. De nouvelles expansions à Rotterdam, Anvers et Tarragone sont dédiées aux produits chimiques et aux biocarburants. La construction d’un site de cinq hectares dans le port de Huelva (Espagne) est en projet, dédié au stockage notamment de nouvelles sources d’énergie liquides et gazeuses liquéfiées.

L’intégration de nouveaux produits, notamment biosourcés, ainsi que de nouvelles énergies à long terme comme l’hydrogène vert, suite à la signature d’un Memorandum Of Understanding en octobre 2022, font partie des prochaines étapes majeures.

(1) Rubis SCA a annoncé via un communiqué de presse publié le 10 avril 2024 avoir signé un accord définitif avec I Squared Capital pour la cession de sa participation de 55 % dans la JV Rubis Terminal. Le closing de l’opération est attendu pour mi-2024. (2) Basé sur les capacités hors pétrole brut, en excluant les concurrents qui ont leur propre réseau de pipeline. -

2 Rapport d’activité

2.1 Rapport d’activité pour l’exercice 2023

Groupe Rubis

Dans un environnement global complexe et volatil, le Groupe a démontré une nouvelle fois sa résilience et généré une croissance de son résultat net ajusté de 8 %(1).

Le positionnement multi-pays et multi-segments de la branche Distribution d’énergies ainsi que sa structure duale midstream/downstream ont permis d’absorber les chocs externes de toutes natures et d’enregistrer une croissance en volumes de 4 % et un ROC en hausse de 20 %. La branche Production d’électricité renouvelable, tirée par le fort développement du secteur photovoltaïque a été particulièrement active, accroissant son portefeuille sécurisé de parcs de 77 % à 0,9 GWc, concrétisant ses premiers développements hors France (Italie, Espagne) et générant un RBE de 29 millions d’euros, en croissance de 66 % sur 2023 vs 2022 (9 mois consolidés). Enfin, la JV Rubis Terminal a réalisé un exercice record avec des recettes stockage en hausse de 14 % et une contribution nette part Rubis de 13 millions d’euros.

(en millions d’euros) 2023 2022 2023 vs 2022 Chiffre d’affaires 6 630 7 135 - 7 % Résultat brut d’exploitation (RBE) 798 669 + 19 % Résultat opérationnel courant (ROC), dont 621 509 + 22 % • Distribution d’énergies 647 540 + 20 % • Production d’électricité renouvelable 4 (1) Résultat net part du Groupe 354 263 + 35 % Résultat net ajusté part du Groupe 342 318 + 8 % Bénéfice par action ajusté (dilué) (en euros) 3,30 3,08 + 7 % Dividende par action (en euros) 1,98* 1,92 + 3 % Capacité d’autofinancement 583 432 + 35 % Investissements industriels, dont 283 258 • Distribution d’énergies 206 215 • Production d’électricité renouvelable 77 44 L’excellente activité opérationnelle de la branche Distribution d’énergies a permis de compenser les perturbations observées sur le front des changes, notamment au Nigéria et en Afrique de l’Est, pays confrontés à des pénuries de dollars aiguës provoquant dépréciations ou dévaluations des monnaies locales. Les pertes de change ont atteint au total 105 millions d’euros contre 84 millions d’euros en 2022 (respectivement 74,5 millions d’euros et 52 millions d’euros en net des montants transférés au marché) et, sur le second semestre, les actions entreprises, notamment au Kenya par réduction de l’endettement en US dollars par conversion des encaisses en monnaie locale, ont permis d’en réduire fortement les effets.

La situation financière du Groupe en fin d’exercice est robuste, avec un ratio d’endettement net rapporté au RBE de 1,8 x ramené à 1,4 x en termes de dette corporate.

(1) Hors éléments exceptionnels dont, en 2022, l’impact non récurrent de la cession du terminal en Turquie, les éléments liés à l’acquisition de Photosol, la dépréciation de l’écart d’acquisition de Haïti et d’autres éléments non significatifs et, en 2023, les montants reçus en lien avec l’issue positive d’un contentieux lié à une opération de M&A. (en millions d’euros) 31/12/2023 31/12/2022 Fonds propres totaux, dont 2 802 2 860 • part du Groupe 2 671 2 733 Disponibilités 590 805 Dette financière brute (1) 1 950 2 091 Dette financière nette (1) 1 360 1 286 Dette financière nette corporate (2) 1 026 930 Ratio dette nette/fonds propres (1) 49 % 45 % Ratio dette nette/RBE (1) 1,8 2,0 Ratio dette nette corporate/RBE (2) 1,4 1,5 Au total, Rubis a généré une capacité d’autofinancement de 583 millions d’euros (+ 35 %) et un flux de trésorerie lié aux activités opérationnelles de 563 millions d’euros contre 421 millions d’euros en 2022 démontrant une excellente qualité de résultat. Les investissements de 283 millions d’euros comprennent la part de la branche Distribution d’énergies, soit 206 millions d’euros, dont 80 % en maintenance et 20 % en investissements de croissance et transition énergétique, et 77 millions d’euros au titre des installations photovoltaïques (Photosol).

(en millions d’euros) Situation financière (hors obligations locatives) au 1er janvier 2022 (1 286) Capacité d’autofinancement 583 Variation du besoin en fonds de roulement (y compris impôts payés) (105) Investissements du Groupe (283) Acquisitions nettes d’actifs financiers (27) Autres flux d’investissements nets en lien avec des affiliés 15 Variation des prêts, dépôts de garantie, avances et autres flux (59) Dividendes aux actionnaires et minoritaires (212) Augmentation de fonds propres 4 Incidences des variations de périmètre et change 10 Situation financière (hors obligations locatives) au 31 décembre 2023 (1 360) -

2.3 Autre événement important survenu depuis l’autorisation de la publication des comptes par le Conseil de Surveillance

Le 10 avril 2024, Rubis a annoncé avoir signé un accord définitif avec I Squared Capital pour la cession de sa participation de 55 % dans la JV Rubis Terminal.

La valeur d’entreprise de l’opération a été fixée sur la base de 11 x l’EBITDA des 12 derniers mois à juin 2023. Le prix de vente net pour la part de 55 % détenue par Rubis s’élèvera à 375 millions d’euros versés sous la forme d’un paiement de 125 millions d’euros au closing de l’opération, suivi par trois versements de montant identique sur les trois années suivantes. La plus-value de cession, estimée à 75 millions d’euros, sera intégralement reversée aux actionnaires par le biais d’un dividende exceptionnel de 0,75 euro par action qui interviendra après le closing de l’opération, attendu pour mi-2024. Le solde sera alloué à l’accélération de la transition énergétique dans toutes les activités opérationnelles du Groupe.

-

3 Facteurs de risque, contrôle interne et assurances

Rubis SCA détient par ailleurs 55 % des titres de la joint-venture Rubis Terminal, qu’elle contrôle conjointement avec son partenaire et qu’elle comptabilise selon la méthode de mise en équivalence.

La diversité des activités et des produits manipulés expose le Groupe à des risques identifiés, actualisés régulièrement et surveillés rigoureusement afin de les atténuer au maximum, en conformité avec les réglementations applicables, les standards internationaux et les bonnes pratiques professionnelles.

Rubis a identifié 15 facteurs de risque relatifs à ses activités, considérés comme significatifs et spécifiques, répartis en quatre catégories (section 3.1).

Par ailleurs, le Groupe a mis en place depuis de nombreuses années des procédures de contrôle interne (section 3.2) qui contribuent à la maîtrise de ses activités et à l’efficacité de sa politique de gestion des risques.

Enfin, pour les risques résiduels qui ne peuvent être complètement éliminés, le Groupe veille, lorsqu’ils sont assurables, à ce qu’ils soient couverts par des polices d’assurance adaptées (section 3.3).

3.1 Facteurs de risque

3.1.1 Introduction

Rubis procède annuellement, au moyen de cartographies, à une revue des risques financiers, juridiques, commerciaux, technologiques et maritimes susceptibles d’avoir un effet défavorable et significatif sur son activité, sa situation financière, y compris ses résultats, sa réputation ou ses perspectives. En complément de ces cartographies, les Directions concernées passent en revue les risques afin de sélectionner ceux à présenter dans le présent chapitre, qui sont ensuite présentés au Comité d’Audit et RSE de Rubis SCA.

Seuls les risques jugés spécifiques au Groupe et importants à connaître par les investisseurs à la date d’élaboration du présent document sont décrits dans ce chapitre. Les investisseurs sont invités à prendre en considération l’ensemble des informations contenues dans le présent document.

Les catégories ne sont pas présentées par ordre d’importance. Dans chaque catégorie, le facteur de risque dont l’impact est le plus important à la date d’évaluation des risques est présenté en premier. Il faut noter que la DPEF (Déclaration de Performance Extra-Financière) contient une description des risques extra-financiers. Certains de ces risques sont, compte tenu de leur importance, également inclus dans les facteurs de risque du présent chapitre. Afin d’éviter les répétitions fastidieuses pour le lecteur et de présenter chaque facteur de risque de manière concise, des renvois sont effectués au chapitre 4 « RSE et performance extra-financière », qui aborde dans le détail la gestion par le Groupe des risques environnementaux, sociaux et sociétaux.

La description des principaux facteurs de risque de Rubis (cf. infra) présente les conséquences éventuelles en cas de survenance du risque et donne des exemples de mesures mises en œuvre afin de les réduire. Le niveau d’évaluation des risques présenté est relatif, c’est-à-dire qu’il permet de mesurer l’importance (impact/probabilité) des risques présentés dans ce document les uns par rapport aux autres et non par rapport à des risques similaires présentés par d’autres émetteurs. Ainsi, le niveau le plus élevé des risques présents dans ce document ne correspond pas nécessairement au niveau le plus élevé des risques d’autres opérateurs.

Catégorie Risque Probabilité Impact Risques industriels et environnementaux Risques liés au transport de produits • Transport maritime

• Transport routier

Risques d’accident majeur dans les installations industrielles

Risques d’accident majeur dans les installations de distribution

Risques liés aux systèmes d’information

Risques liés au développement de projets de parcs photovoltaïques

Risques liés à l’environnement externe Risques pays et environnement géopolitique

Risques climat

Risques liés à l’évolution de la concurrence

Risques juridiques et réglementaires Risques liés à une évolution significative de la réglementation

Risques éthiques et de non-conformité

Risques juridiques

Risques financiers Risques de change

Risques de variation des prix des produits

Risques liés aux acquisitions

Risques liés à la gestion de la participation dans la JV Rubis Terminal

-

3.2 Contrôle interne

3.2.1 Cadre du dispositif de contrôle interne

Pour la description ci-après des procédures de contrôle interne, Rubis s’est appuyé sur le guide de l’AMF du 22 juillet 2010 portant cadre de référence en matière de gestion des risques et de contrôle interne.

Il a toutefois tenu à adapter les principes généraux résultant du référentiel de l’AMF à son activité et ses caractéristiques propres.

• de la conformité de ses activités aux lois et aux règlements ; • de l’application des instructions et des orientations définies par les organes sociaux de Rubis SCA et de ses filiales ; • du bon fonctionnement des processus internes de la Société, notamment ceux concourant à la sauvegarde de ses actifs ; • de la fiabilité des informations financières ; • de l’existence d’un processus d’identification des principaux risques liés à l’activité de l’entreprise ; • de l’existence d’outils de prévention de la fraude et de la corruption. Comme pour tout système de contrôle interne, celui mis en place par Rubis ne peut, cependant, fournir une garantie absolue à l’entreprise quant à sa capacité à atteindre ses objectifs et à éliminer tous les risques.

La présente section décrit les procédures qui sont applicables à Rubis Énergie (représentant la branche Distribution d’énergies), contrôlée à 100 % par Rubis SCA, et à ses filiales, et à Rubis Photosol (représentant la branche Production d’électricité renouvelable), contrôlée à 80 % par Rubis SCA, et à ses filiales. Ces procédures sont distinctes en raison des spécificités des deux organisations et sont donc décrites séparément.

La gestion de la JV Rubis Terminal est exercée conjointement avec le partenaire. La Direction Générale de la joint-venture a la responsabilité de mettre en place et d’assurer le contrôle interne (en matières comptable, financière et de risques) conformément aux standards et réglementations applicables ainsi qu’aux attentes de ses actionnaires. Les développements relatifs à cette joint-venture sont détaillés dans la section 3.2.4 du présent chapitre.

Bien qu’ayant acquis une dimension internationale, Rubis souhaite demeurer une organisation décentralisée proche du terrain afin d’apporter à ses clients des solutions adaptées à leurs besoins en ayant la capacité de prendre rapidement les décisions opérationnelles nécessaires. Les échanges réguliers, et dès que nécessaire, entre la Gérance, d’une part, et les Directions Générales et fonctionnelles de Rubis Énergie ainsi que de ses filiales étrangères et de Rubis Photosol, d’autre part, sont la pierre angulaire de cette organisation.

Ce modèle managérial confère à chaque responsable de site industriel ou de filiale une large autonomie dans la gestion de son activité ; une telle délégation de responsabilité étant cependant étroitement liée, d’une part, au respect de procédures mises en place en matière d’information comptable et financière et de suivi des risques et, d’autre part, au contrôle régulier des directions concernées de Rubis SCA, ainsi que des directions fonctionnelles de Rubis Énergie et Rubis Photosol (cf. sections 3.2.2.3 et 3.2.3.3).

Enfin, le Conseil de Surveillance de Rubis SCA, via son Comité d’Audit et RSE, est informé par la Gérance des caractéristiques essentielles du dispositif de contrôle interne et de gestion des risques du Groupe. Il veille à ce que les principaux risques identifiés aient bien été pris en compte dans la gestion de la Société et que les dispositifs pour assurer la fiabilité de l’information comptable et financière soient bien en place (cf. chapitre 5, section 5.3.2).

-

3.3 Assurances

Afin de pallier les conséquences financières de la réalisation d’un risque, le Groupe a souscrit plusieurs polices d’assurance. Les principales concernent, d’une part, les dommages aux biens et les pertes d’exploitation et, d’autre part, la responsabilité civile.

Des couvertures spécifiques liées aux activités nouvellement développées par le Groupe ont également été mises en place.

Les programmes d’assurance sont souscrits auprès d’assureurs et de réassureurs internationaux de premier plan et le Groupe estime qu’ils sont en adéquation avec les risques potentiels liés à ses activités. Cependant, le Groupe ne peut garantir qu’en cas de sinistre, notamment en matière environnementale, toutes les conséquences financières seraient prises en charge par les assurances. Le Groupe ne peut également garantir qu’il ne subira aucune perte non assurée.

3.3.1 Holding (Rubis SCA)

Sont assurés les dirigeants de Rubis SCA et de ses filiales contrôlées ainsi que les dirigeants des joint-ventures désignées détenues à 50 %.

-

4 RSE et performance extra-financière

Tout en ayant acquis une dimension internationale, Rubis est resté une entreprise à taille humaine privilégiant, dans une organisation décentralisée, le professionnalisme, l’expérience et l’autonomie de ses collaborateurs qui assument l’intégralité des responsabilités liées à leur poste, y compris celle de la gestion des risques extra-financiers. Rubis considère en effet que l’implication du management à tous les niveaux de l’organisation sur les sujets de RSE est l’élément clé pour assurer la pérennité de ses activités (section 4.1.1). Afin de mieux orienter ses efforts, le Groupe a procédé à une analyse des risques qui a permis d’en identifier 16 comme étant les plus matériels au regard de ses activités (section 4.1.2). Ces risques sont regroupés autour de cinq enjeux prioritaires qui structurent la démarche RSE du Groupe :

4.1 Déclaration de Performance Extra-Financière / DPEF /

Rubis publie dans la présente section sa stratégie en matière de RSE, de manière à répondre, notamment, aux exigences de la Déclaration de Performance Extra-Financière (DPEF) comme prévu par la Directive européenne 2014/95/UE transposée par l’ordonnance n° 2017-1180 et le décret d’application n° 2017-1265. Cette DPEF présente :

En application des évolutions réglementaires, Rubis publiera à compter de l’exercice 2024 un rapport de durabilité comme prévu par la Directive européenne 2022/2464 du Parlement européen et du Conseil du 14 décembre 2022 (dite CSRD) transposée par l’ordonnance n° 2023-1142 du 6 décembre 2023 relative à la publication et à la certification d’informations en matière de durabilité et aux obligations environnementales, sociales et de gouvernement d’entreprise des sociétés commerciales.

4.1.1 Un modèle pour une croissance durable

Une infographie présentant le modèle d’affaires du Groupe est disponible au chapitre 1 du présent document, en pages 14-15.

Acteur indépendant du secteur de l’énergie, présent dans une quarantaine de pays en Europe, dans les Caraïbes et en Afrique, Rubis est structuré autour de deux branches :

• Support & Services, en appui de l’activité Retail & Marketing : négoce-approvisionnement, shipping et raffinage ; • l’activité Production d’électricité photovoltaïque opérée par Rubis Photosol, l’un des principaux producteurs indépendants d’électricité photovoltaïque en France, • la prise de participation de 18,5 % du Groupe dans le capital de HDF Energy, pionnier mondial de l’hydrogène-électricité (hors périmètre DPEF). En outre, une activité de Stockage de produits liquides (produits chimiques, carburants et biocarburants, produits agroalimentaires) pour le compte d’une clientèle industrielle diversifiée est également exercée par la JV Rubis Terminal.

(1) Incluant, pour la présente Déclaration de Performance Extra-Financière, les activités de la JV Rubis Terminal, que Rubis SCA détient à 55 % et sur laquelle elle a perdu le contrôle exclusif le 30 avril 2020. Inclusion de la JV Rubis Terminal (Stockage de produits liquides)

Conformément à la réglementation applicable (article L. 225-102-1 du Code de commerce), les activités de la JV Rubis Terminal, que Rubis SCA détient à 55 % et sur laquelle elle a perdu le contrôle exclusif le 30 avril 2020, sont incluses dans la présente Déclaration de Performance Extra-Financière. Les données de la JV Rubis Terminal sont présentées comme suit : données environnementales présentées à 100 % et part du Groupe (55 %) ; émissions de gaz à effet de serre à 55 % conformément aux méthodologies officielles ; données sociales/santé-sécurité à 100 % ; données sociétales à 100 %. Pour plus d’informations, se référer à la note méthodologique, en section 4.6 du présent chapitre.

Via un communiqué de presse publié le 10 avril 2024, Rubis SCA a annoncé avoir signé un accord définitif avec I Squared Capital pour la cession de sa participation de 55 % dans la JV Rubis Terminal. Le closing de l’opération est attendu pour mi-2024.

La stratégie de développement de Rubis est fondée sur des positionnements de marchés spécialisés, une structure financière solide et une politique dynamique d’acquisitions. Outre ces aspects commerciaux et financiers, elle intègre des objectifs extra-financiers qui permettent de poursuivre une croissance durable. La régularité des performances des équipes repose en effet sur une culture d’entreprise qui valorise l’esprit d’entrepreneuriat, la flexibilité, la responsabilité et l’adoption d’une conduite citoyenne et solidaire. Rubis conduit ses activités en mettant en œuvre une démarche RSE contribuant aux Objectifs de développement durable (ODD) de l’Organisation des Nations Unies.

Rubis place les relations humaines au centre de son organisation. Responsabiliser individuellement les femmes et les hommes qui contribuent aux activités nécessite de promouvoir la liberté d’initiative ainsi que les valeurs éthiques, sociales et environnementales que Rubis souhaite voir respectées par tous.

Sur l’ensemble de son périmètre, le Groupe a pour ambition d’agir avec professionnalisme et intégrité. Cette exigence constitue le garde-fou contre tout abus préjudiciable à l’entreprise, à un collaborateur, à une relation d’affaires ou à toute autre partie prenante extérieure et est matérialisée par les principes suivants, détaillés au sein du Code éthique du groupe Rubis (cf. section 4.5.1) :

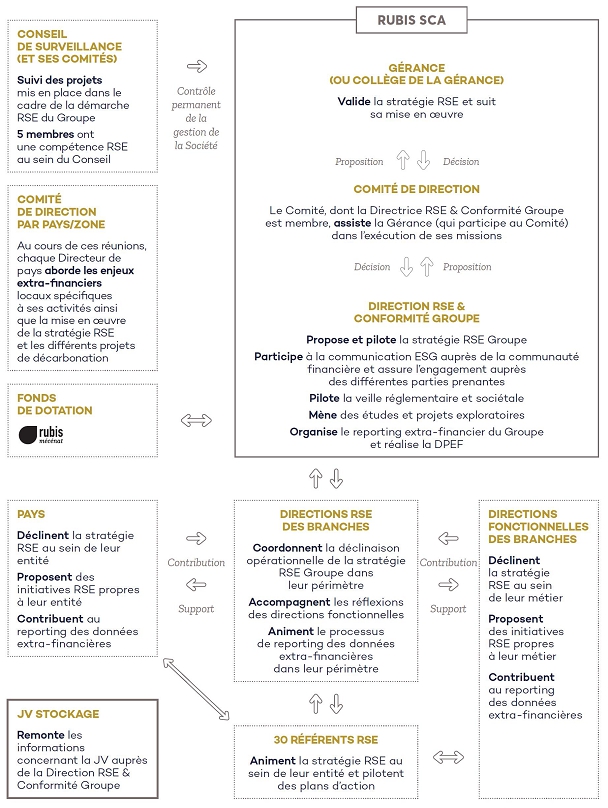

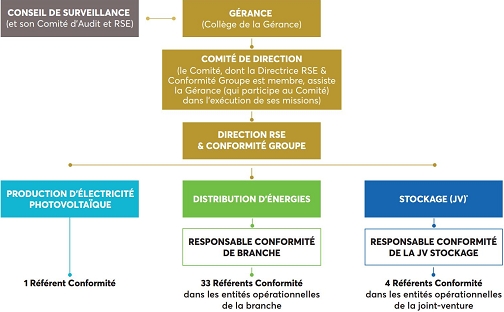

4.1.1.3 Une gouvernance RSE renforcée grâce à un management impliqué et sensibilisé aux risques éthiques, sociaux et environnementaux La politique RSE est portée par la Gérance de Rubis SCA. Elle s’appuie sur la Direction RSE & Conformité Groupe, qui a notamment la responsabilité de proposer les lignes directrices de cette politique et de piloter la démarche, en coordination avec les différentes Directions impliquées (Climat, HSE, Ressources Humaines, Finance, Juridique, Mécénat).

Une partie de la rémunération variable annuelle des Gérants est liée, depuis 2015, à des critères éthiques, sociaux et environnementaux (cf. chapitre 5, section 5.4.2). Ces critères sont également intégrés dans les lettres de cadrage des dirigeants de la branche Distribution d’énergies qui fixent leurs objectifs annuels. Une présentation des actions menées et des résultats obtenus est faite chaque année au Comité d’Audit et RSE du Conseil de Surveillance.

En 2023, Rubis a continué à étoffer ses équipes RSE, tant au niveau Groupe que dans la Direction Climat, Énergies nouvelles & RSE de la branche Distribution d’énergies. Un réseau de 30 Référents RSE répartis dans les filiales a été mis en place afin d’assurer le déploiement de la démarche RSE de Rubis dans l’ensemble des entités.

Dans l’activité Production d’électricité photovoltaïque, un poste de responsable RSE a été créé en janvier 2023, ayant pour mission de décliner et d’adapter la stratégie RSE du Groupe à cette nouvelle activité.

La JV Stockage poursuit la mise en œuvre de la politique RSE qu’elle avait définie jusqu’à présent, en ligne avec les principes généraux de Rubis. Conformément à la réglementation, en tant que filiale détenue à 55 % par Rubis SCA, la JV Stockage continue de remonter au Groupe ses données RSE annuelles afin qu’elles soient incluses dans la présente Déclaration de Performance Extra-Financière. Cette entité étant toutefois contrôlée conjointement par Rubis SCA et son partenaire, le Conseil d’Administration de la joint-venture pilote et assure le suivi de la politique RSE et adopte les objectifs RSE de la joint-venture. En tant qu’actionnaire, Rubis SCA est représenté au sein du Conseil d’Administration et veille à ce que la JV respecte des standards au moins équivalents aux siens en matière de RSE.

Enfin, le Comité d’Audit et RSE de Rubis SCA effectue un suivi de l’analyse des principaux risques éthiques, sociaux et environnementaux du Groupe, ainsi que des mesures correctives apportées pour les prévenir (cf. chapitre 5, section 5.3.2).

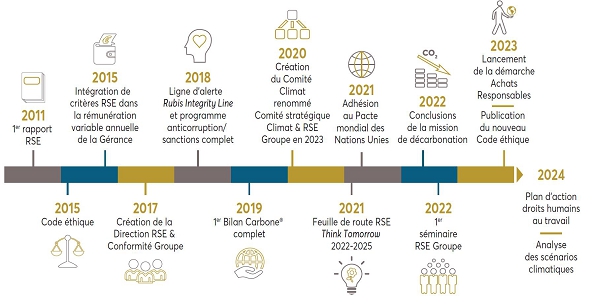

Depuis 2011, année de la première publication par Rubis d’un rapport RSE, le Groupe s’est engagé dans une démarche de progrès continu afin de structurer sa démarche RSE.

L’année 2023 a été l’occasion pour le groupe Rubis de lancer certains des projets clés de sa démarche RSE. Initiée en 2021, avec la publication de la feuille de route RSE Think Tomorrow 2022-2025, le Groupe a continué à déployer activement ses engagements, notamment avec :

• la poursuite du renforcement des équipes pour soutenir la mise en œuvre de la démarche RSE et l’intégration de Rubis Photosol dans le périmètre RSE ; • la mise en place d’un Comité stratégique Climat & RSE au niveau Groupe, en remplacement du Comité Climat, présidé par un membre de la Gérance et animé par la Direction RSE & Conformité Groupe. Ce Comité, qui réunit des dirigeants de Rubis Énergie et Rubis Photosol ainsi que leurs équipes RSE et Finance, s’est réuni deux fois au cours de l’année 2023 ; • la publication du nouveau Code éthique du Groupe afin de refléter les évolutions de notre démarche éthique et RSE et d’intégrer les attentes de nos parties prenantes et les évolutions sociétales ; • la réalisation, par l’activité Production d’électricité photovoltaïque, de son premier bilan carbone, publié dans le présent rapport en section 4.3.4.2, sur les exercices 2022 et 2023 ; • le lancement du projet « Droits humains au travail » pour approfondir les résultats de la cartographie des risques droits humains effectuée en 2022 et permettre la définition, en 2024, des plans d’action ; • le lancement en fin d’année 2023 d’un projet d’analyse de scénarios de risques climatiques, physiques et de transition et d’opportunités ; • la tenue d’une journée d’étude dédiée à la Corporate Sustainability Reporting Directive (CSRD) réunissant près de 40 participants, venant des différentes branches d’activité du Groupe, pour familiariser et impliquer les différentes Directions concernées par cette évolution réglementaire ; • le lancement d’une analyse de double matérialité, suivant la méthodologie d’évaluation de la matérialité d’impact et la matérialité financière proposée par L’EFRAG, qui sera intégrée au rapport de durabilité portant sur l’exercice 2024 conformément à la réglementation CSRD. Avec cette feuille de route, Rubis renforce et pilote sa stratégie RSE en ligne avec les Objectifs de développement durable (ODD) des Nations Unies. Elle est construite autour de trois axes déclinés en neuf engagements présentés dans le tableau des risques de la DPEF figurant en section 4.1.2.2 du présent chapitre :

• réduire les émissions de CO2 issues des opérations : - 30 % d’ici 2030 (base 2019) sur les scopes 1 et 2 (périmètre Distribution d’énergies et Production d’électricité photovoltaïque). Un objectif complémentaire de réduction de 20 % d’ici 2030 (base 2019) des émissions de CO2 sur le scope 3A (périmètre Distribution d’énergies, postes transport maritime et routier externalisés principalement, soit 45 % du scope 3A) a été défini en 2022 ; • réduire le nombre de déversements accidentels de produits ayant un impact sur l’environnement supérieur à 200 litres (nombre de déversements en 2025 < à celui de 2020, soit 20) ; • réduire continuellement les accidents du travail avec arrêt des collaborateurs et prestataires intervenant sur nos installations : jusqu’en 2025, taux de fréquence < 4,5 pour les collaborateurs et nombre d’accidents avec arrêt en baisse pour les prestataires et atteindre chaque année l’objectif « zéro accident mortel » ; • augmenter la féminisation de l’encadrement supérieur : en moyenne 30 % de femmes dans les Comités de Direction en 2025 ; • sensibiliser les collaborateurs à l’intégrité des pratiques : 100 % des collaborateurs sensibilisés aux règles éthiques et anticorruption en 2023. Le détail complet et mis à jour en juin 2023 de cette feuille de route, déployée dans les filiales qui l’adaptent en fonction de leurs enjeux locaux, est disponible sur notre site internet. Le suivi de cette feuille de route, intégrant l’activité Production d’électricité photovoltaïque, sera publié au 1er semestre 2024.

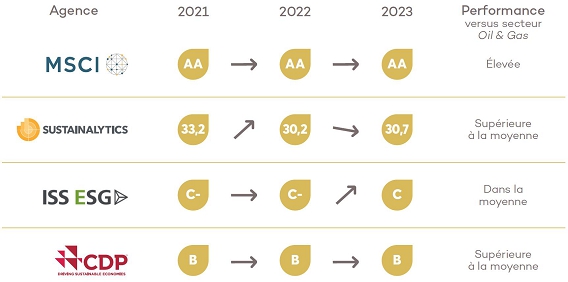

Rubis SCA souhaite poursuivre ses efforts de transparence et interagir de manière plus proactive avec les agences de notation extra-financières. En 2023, les efforts de Rubis ont plus particulièrement été reconnus par :

• le CDP, qui nous a attribué, pour la troisième année consécutive, la note B au questionnaire Climate Change. La démarche de Rubis ainsi que nos objectifs et actions associés s’inscrivent dans le cadre des 17 Objectifs de développement durable (ODD) de l’ONU, dont certains concernent plus directement les activités du Groupe par leurs contributions positives :

ODD sur lesquels nous sommes plus particulièrement vigilants pour gérer et limiter l’impact de nos activités :

-

4.2 Limiter notre impact environnemental et évoluer dans un contexte sécurisé

La protection des personnes et de l’environnement est l’affaire de tous et est une priorité pour Rubis. Impliqué et responsable, le Groupe œuvre constamment à la protection de son environnement (section 4.2.2) et s’attache à réaliser ses activités en toute sécurité (section 4.2.3). Pour piloter cette démarche en matière de qualité, d’hygiène, de sécurité et d’environnement, un cadre général a été défini et une gouvernance mise en place au niveau de chaque activité (section 4.2.1).

4.2.1 Notre démarche QHSE / DPEF /

Un cadre général en matière de qualité, d’hygiène, de sécurité et d’environnement (QHSE) a été défini afin de limiter les impacts négatifs de nos activités et de prévenir les risques.

Le cadre de la politique QHSE, rappelé dans le Code éthique du Groupe, précise que chaque collaborateur doit adopter un comportement responsable dans l’exercice de ses fonctions, se conformer aux procédures d’hygiène, de sécurité et de protection de l’environnement sur site et prêter une attention particulière au respect de ces règles par tous (collègues, fournisseurs, prestataires externes, etc.). Ce cadre constitue le socle commun à l’ensemble des activités du Groupe.

Afin que soient bien pris en compte les enjeux et risques spécifiques aux activités de Distribution d’énergies, de Production d’électricité photovoltaïque et de Stockage de produits liquides (JV), chacune a élaboré sa propre politique QHSE dans le respect des principes généraux du Groupe. Ces politiques, pour la mise en œuvre desquelles a été instaurée une gouvernance dédiée selon les activités, explicitent les principes du Groupe en les traduisant par des exigences opérationnelles.

L’objectif principal de ces politiques QHSE est de prévenir les risques pour mieux protéger l’intégrité des personnes et de l’environnement et minimiser les impacts en cas d’accident majeur (cf. section 4.2.3). Cela se traduit par la mise en œuvre des mesures nécessaires pour limiter au maximum la survenance d’incidents et réduire ainsi la probabilité de réalisation d’un événement grave. En outre, le Groupe veille également constamment à atténuer son empreinte environnementale (cf. section 4.2.2).

La mise en œuvre des politiques QHSE est animée par les chefs d’établissements, assistés par les directions industrielles, techniques et HSE des branches. Sur les sites les plus importants, des ingénieurs qualité et/ou des ingénieurs HSE participent également à cette démarche. Les Directeurs des filiales de la branche Distribution d’énergies et leurs directions fonctionnelles rendent compte de leurs interventions dans le domaine HSE aux Comités de Direction, qui se tiennent semestriellement pour les filiales principales et annuellement pour les autres, en présence de la Gérance de Rubis SCA. L’activité Production d’électricité photovoltaïque anime sa propre politique QHSE à travers les différentes Directions concernées (RH, Exploitation & Maintenance, Développement, etc.) selon la phase du projet (chantier, exploitation du site, etc.) et les thématiques à gérer. La Direction de la JV Stockage rend compte de la mise en œuvre de sa politique HSE et de ses résultats à son Conseil d’Administration au sein duquel Rubis SCA est représenté.

Considérant essentiel d’assurer la santé et la sécurité des personnes et des biens présents au sein et à proximité de ses installations, la branche Distribution d’énergies a mis en place une «Charte Hygiène, Sécurité et Environnement (HSE) ». Cette charte demande aux sociétés qui lui sont affiliées de se conformer, parfois au-delà de la réglementation en vigueur localement, à des objectifs HSE considérés comme fondamentaux, tout en renforçant la sensibilité des collaborateurs à la sécurité.

• diffuser les principes HSE fondamentaux de la branche dans ses filiales afin de créer et renforcer la culture HSE ; • mettre en œuvre les meilleures pratiques professionnelles sectorielles ; • disposer de systèmes documentaires établis selon les référentiels « qualité » garantissant la fiabilité et la sûreté des opérations ; • évaluer régulièrement les risques technologiques ; • renforcer la maintenance préventive des installations ; • inspecter régulièrement les procédés (activités de transport incluses) et les installations et remédier aux anomalies relevées ; • analyser tous les incidents et proposer à l’ensemble des filiales des documents de retours d’expérience concernant les événements remarquables afin d’éviter leur renouvellement ; • former régulièrement les collaborateurs et les sensibiliser aux risques technologiques. • veiller à analyser l’état des installations au regard des réglementations locales et des standards spécifiques du Groupe et programmer, si nécessaire, des travaux de mise en conformité ; • adhérer à des organismes ou associations (Gesip, JIG, IATA,Oil Spill Response Ltd, WLPGA, Eurobitume, Energy Institute) afin de partager des retours d’expérience, mettre en œuvre les meilleures pratiques de la profession et disposer d’une expertise performante pour les opérations ou en cas de pollution maritime susceptible de se produire lors d’opérations de chargement/déchargement dans les terminaux (cf. section 4.2.2.1). Tout accident ou presqu’accident doit être signalé et documenté, afin de pouvoir en rechercher la cause, mettre en place des mesures correctives et améliorer continuellement nos processus.

En accord avec les principes énoncés dans le Code de conduite du Groupe, Rubis place au cœur de ses responsabilités la santé des personnes et la sécurité de ses activités ainsi que l’impact de ses opérations sur les populations et la planète.

L’activité Production d’électricité photovoltaïque s’est dotée d’une Charte QHSE synthétisant les mesures de prévention des risques permettant de répondre aux engagements suivants :

• qualité : concevoir des installations qui allient performance et durabilité, selon les meilleurs standards ; • hygiène : respecter les règles d’hygiène au travail, afin de préserver la santé des collaborateurs ; • sécurité : garantir les conditions optimales pour la sécurité des collaborateurs au travail, dans l’objectif zéro accident ; • environnement : éviter et réduire les incidences de ses activités sur les milieux naturels. Tout accident ou presqu’accident doit être signalé et documenté, afin de pouvoir en rechercher la cause, mettre en place des mesures correctives et améliorer continuellement nos processus.

En 2023, pour renforcer sa démarche HSE, Rubis Photosol a sélectionné des cabinets externes pour réaliser des audits sur les procédures et l’animation HSE en place et a pris l’engagement d’avoir un audit HSE mensuel sur 100 % des chantiers dès 2024.

La Direction de la JV a déployé à l’ensemble de ses filiales et joint-venture les valeurs culturelles partagées comprenant les principes de la culture sécurité Always safe.

• « la sécurité est dans notre ADN », intégrer la sécurité à tous les niveaux de l’entreprise comme pensée prioritaire ; • « culture de la prévention », partager ouvertement les connaissances et les expériences afin d’améliorer la prévention et de l’intégrer avant la conception et les opérations ; • « attitude proactive », réfléchir et analyser pour agir avant qu’un événement ne se produise en ayant une attitude positive, honnête et transparente afin de s’aider mutuellement à détecter les conditions dangereuses et à les corriger rapidement. La JV Stockage considère en effet que la protection de la santé et la sécurité contribuent au succès de l’entreprise et qu’il convient à cet égard de ne jamais les négliger, en agissant en amont pour éviter tout accident ou toute maladie professionnelle. La Direction de chaque site industriel de la JV a l’obligation de prévoir un audit régulier évaluant le respect des principes et des standards de sécurité. Des indicateurs de performance ont été mis en place, permettant d’engager et de suivre un processus d’amélioration continue en matière de santé et de sécurité.

La Direction Générale de la JV et celle de chaque établissement s’engagent annuellement vis-à-vis des collaborateurs, clients, fournisseurs, administrations et riverains des sites, à suivre une politique QHSE intégrant des objectifs d’amélioration de la sécurité spécifiques à chaque site. Les dirigeants acceptent également d’adhérer à des standards internationaux QHSE reconnus, présentés ci-après.

Enfin, la JV s’est engagée dans un programme pluriannuel chiffré de diminution de ses consommations d’énergie, de ses émissions de CO2 et de ses rejets dans l’air afin de limiter son empreinte environnementale, au travers de la diffusion en interne d’un document intitulé « Objectifs Groupe pour les effets environnementaux et la consommation d’énergie ».

Suite à une analyse de matérialité réalisée en 2022, une feuille de route avec des engagements à moyen terme, Rubis Terminal Infra Sustainability Mid Term Roadmap 2022-2030, a été établie et validée par le Conseil d’Administration.

Ce document, construit sur le principe des 3P (People, Planet, Prosperity), prenant en compte la matérialité de son activité sur son environnement, détaille des objectifs en matière de réduction des émissions des gaz à effet de serre, du suivi de méthodes opérationnelles durables et sûres, tout en atténuant son impact sur l’environnement. Par ailleurs, les politiques environnementales de la JV définissent le suivi et l’amélioration des consommations d’énergie et d’eau et de gestion des déchets. Les résultats sont présentés dans les sections correspondantes du présent chapitre (section 4.3.4.3 pour l’intensité carbone de l’activité, section 4.2.2.3.1 pour la consommation d’eau et section 4.2.2.3.2 pour la gestion des déchets).

• suivi de programmes tels que HACCP ou GMP+ (cf. tableau ci-après), par lesquels la JV s’est engagée à respecter, dans ses diverses activités, les dispositions réglementaires et les recommandations professionnelles du secteur, à se comparer aux meilleures pratiques industrielles et à chercher constamment à améliorer ses performances dans les domaines de la sécurité, de la protection de la santé et de l’environnement ; • adhésion, pour les dépôts de stockage de produits chimiques, au Chemical Distribution Institute – Terminals (CDI-T), une fondation à but non lucratif qui œuvre pour l’amélioration de la sécurité sur les sites industriels chimiques.

Certaines activités de la branche Distribution d’énergies (Vitogaz France, Sigalnor, SARA, Lasfargaz, Rubis Energia Portugal, Vitogaz Switzerland, Rubis Energy Kenya, Vitogas España et Easigas) sont certifiées ISO 9001 (système de management de la qualité), ainsi que l’ensemble des terminaux de la JV Stockage.

Les activités de SARA (raffinerie – activité Support & Services), de Vitogaz Switzerland, de Vitogas España et de Rubis Energia Portugal (activité Retail & Marketing) sont certifiées ISO 14001 (système de management environnemental), ainsi que la plupart des terminaux avec une activité de stockage de produits chimiques de la JV Stockage (sauf site d’Anvers, en joint-venture). Cette norme donne un cadre pour maîtriser les impacts environnementaux et entend conduire à une amélioration continue de sa performance environnementale.

Les activités de Vitogaz Switzerland (activité Retail & Marketing) et les terminaux espagnols de la JV Stockage sont certifiés ISO 45001 tandis que les activités de Rubis Energia Portugal (activité Retail & Marketing) et les terminaux espagnols de la JV Stockage sont certifiés OHSAS 18001 (management de la santé et de la sécurité au travail).

Pour les dépôts de produits chimiques de la JV Stockage, le Chemical Distribution Institute – Terminals (CDI-T) est en charge d’inspections et d’audits de la chaîne d’approvisionnement mondiale des produits chimiques, sur la partie transport et stockage.

Le site de Dunkerque (JV Stockage) mène une démarche continue de maîtrise des risques liés au stockage de denrées alimentaires. Formé aux bonnes pratiques par l’analyse des risques alimentaires, le personnel applique les principes de cette démarche connue sous l’appellation HACCP et sait répondre aux besoins spécifiques du secteur alimentaire, tels que la traçabilité du produit tout au long de la chaîne logistique. De plus, le terminal a déclaré une activité de stockage de produit à destination de l’alimentation animale. Cette activité a été enregistrée auprès de la DDPP (Direction départementale de la protection des populations). Enfin, ce site se prépare à obtenir une certification GMP+B3 pour le transbordement et le stockage de produits liquides à destination de l’alimentation animale.

Vitogaz France (activité Retail & Marketing) est certifié NF Service Relation Client (NF345) depuis 2015 et a été la première entreprise française certifiée dans la nouvelle version 8 depuis décembre 2018. Cette certification, révisée en 2018, s’appuie sur les normes internationales ISO 18295-1 & 2. Véritable guide des bonnes pratiques de la gestion de la relation client, elle prend en compte les attentes du client et vise à garantir une qualité de service en constante amélioration. Pour Vitogaz France, cette démarche de recherche de l’excellence dans l’expérience client vise à établir une relation commerciale pérenne, délivrer un service de qualité dans la durée, garantir l’exhaustivité ainsi que la clarté des informations transmises et agir promptement dans le respect de ses engagements.

Les terminaux espagnols de la JV Stockage, ainsi que ses terminaux de Rotterdam et Dunkerque sont certifiés ISCC, et ISCC + pour Dunkerque. Cette certification montre que, depuis la collecte des matières premières (issues de biomasse ou de déchets et résidus) jusqu’au processus de transformation, la traçabilité est assurée, en conformité avec ce standard international de durabilité applicable à tous les secteurs.

Les terminaux espagnols de la JV Stockage ainsi que le site d’Anvers (ITC Rubis) ont obtenu le statut d’opérateur économique agréé (OEA). L’OEA est une démarche volontaire et partenariale avec la douane. Le statut d’OEA permet à toute entreprise exerçant une activité liée au commerce international d’acquérir un label de qualité sur les processus douaniers et sécurité-sûreté qu’elle met en œuvre. Ce label permet de distinguer les entreprises les plus fiables. Délivré par l’autorité douanière compétente de chaque pays, il est reconnu dans toute l’Union européenne et dans les pays signataires d’accords de reconnaissance mutuelle. 36 % des sites industriels de la branche Distribution d’énergies (activités Retail & Marketing et Support & Services) possèdent au moins une certification (ISO 9001, 14001 et 45001).

100 % des sites industriels de la JV Stockage possèdent au moins une certification.

Aucun site industriel (installation solaire) de l’activité Production d’électricité photovoltaïque ne possède de certification. Une fois construits, les sites sont totalement autonomes : pas de flux de matière ni de personnel permanent sur place, pas de client. Néanmoins, des audits externes Q18 (attestation portant sur la sécurité électrique des installations) sont effectués par un organisme tiers indépendant sur l’ensemble des sites chaque année.

-

4.3 Lutter contre le changement climatique / DPEF /

Le Groupe reconnaît l’importance et l’urgence de la lutte contre le changement climatique ; nous sommes conscients des enjeux de notre secteur en matière de transition énergétique. En effet, le secteur pétrolier et gazier joue un rôle clé en matière d’accès à l’énergie, indispensable pour répondre aux besoins essentiels des populations (se déplacer, se chauffer, se maintenir au frais, s’éclairer, cuisiner) et accompagner leur développement. Or, aujourd’hui encore, dans beaucoup de régions où nous opérons, et notamment en Afrique, une grande partie de la population est dépourvue d’accès à l’énergie.

L’évolution des attentes de la société et la nécessité de réduire les émissions de gaz à effet de serre au niveau mondial nous conduisent donc à trouver un juste équilibre en tenant compte :

• de la nécessité de contribuer à la lutte contre le changement climatique en réduisant les émissions de CO2 liées à nos activités ; • des attentes de ceux qui souhaitent avoir accès à une énergie abordable et fiable, pour répondre à leurs besoins essentiels, et des impacts socio-économiques de la transition énergétique. Nous avons donc un rôle à jouer afin que cette transition soit le plus juste. Dans ce contexte, le Groupe se transforme ainsi en un groupe multi-énergies, notamment par l’acquisition de Photosol en 2022, producteur d’électricité photovoltaïque, afin d’accompagner la transition énergétique en tenant compte des réalités et besoins locaux.

En outre, la feuille de route RSE Think Tomorrow 2022-2025 publiée en septembre 2021 par Rubis inclut les engagements climat du Groupe (cf. section 4.3.4).

Le plan de cette section suit les recommandations de la Task force on climate-related finance disclosures (TCFD) (cf. table de correspondance en section 4.3.5).

4.3.1 Gouvernance

Rubis a mis en place une gouvernance structurée, impliquant tous les niveaux du management, pour veiller à ce que les enjeux climatiques soient pleinement intégrés dans la stratégie du Groupe.

La Gérance de Rubis SCA porte ces sujets qui sont abordés au niveau du Comité de Direction du Groupe.

L’un des Gérants préside également le Comité stratégique Climat & RSE Groupe, qui s’est réuni deux fois en 2023. Ce Comité, animé par la Direction RSE & Conformité Groupe, réunit les Directions Générales, Financières et RSE/Climat de la branche Distribution d’énergies et de l’activité Production d’électricité photovoltaïque. Ce Comité a pour rôle de structurer et veiller à ce que la démarche Climat & RSE du Groupe soit conforme aux différents enjeux auxquels le Groupe doit répondre. Sur la partie climat, le rôle de ce Comité consiste à :

• piloter la trajectoire carbone du Groupe (objectifs de réduction des GES, plan de décarbonation, etc.) ; • projeter les activités du Groupe dans un environnement évolutif en tenant compte des scénarios de risques climatiques prospectifs, suivant les évolutions des marchés du CO2 et suivant les évolutions réglementaires. En outre, un Comité Diversification, réunissant la Gérance ainsi que des membres des Directions Générales de la holding et de la branche Distribution d’énergies, revoit régulièrement les opportunités de diversification dans les énergies nouvelles, qu’il s’agisse de croissance organique, de partenariats stratégiques ou d’acquisitions. Il s’est réuni trois fois en 2023.

Les principaux acteurs de cette transition ont été initiés aux techniques de la comptabilité carbone et aux enjeux climatiques. En outre, en novembre 2022, lors d’un séminaire RSE, les Directeurs Généraux des filiales, l’ensemble des référents RSE ainsi qu’une partie de la Direction Générale du Groupe (près de 80 personnes) ont réalisé une session de la Fresque du climat, afin de sensibiliser au réchauffement climatique.

Par ailleurs, dans le cadre de la revue des objectifs de décarbonation de la branche Distribution d’énergies, quatre webinaires ont été organisés à destination des Directeurs de filiales, des Référents RSE et des collaborateurs des filiales. Ces webinaires ont permis de présenter la feuille de route du Groupe ainsi que ses objectifs (notamment la trajectoire de décarbonation scopes 1 et 2 de la branche, les bilans carbone complets depuis 2019), mais également d’aborder des sujets tels que la solarisation (décarbonation et diversification), l’hydrogène et la compensation carbone.